M&A成約件数は累計7,500件超――国内最多の実績を誇る日本M&Aセンター(*)。今、約127万社の中小企業は後継者不在、かつ2025年にはオーナーが平均年齢70歳以上になると言われており、こうした時代背景を受けて躍進を続けている。今回は、メガバンクを経て、AMBIを通して日本M&Aセンターへ中途入社した今屋翔太さん(30)を取材。同社で働く魅力に迫る。

(*)日本M&AセンターHP

https://www.nihon-ma.co.jp/feature/

>>>日本M&Aセンターの求人一覧はこちら

専門性を磨くなら、リーディングカンパニーに行きたかった

まずは前職の仕事内容と転職を考えたきっかけから伺わせてください。

前職は、メガバンクに入行しました。最初の1年はいわゆるリテール営業として個人向けの資産形成・資産運用業務、2年目以降は法人への融資業務を担当していました。その中では本部と事業承継やM&Aのトスアップなどもしていました。

銀行の仕事自体は面白かったのですが、2020年ごろからメガバンク全体として中小企業への融資を控える動きが始まって、私の所属していた部署でも、法人企業様への積極的な営業はほとんど行わなくなり、受け身的営業体制に変わりつつありました。ビジネスパーソンとしてより成長したい思いが強かった私としては、物足りなさを覚えるようになっていました。

また、もともと入社当初から描いていたキャリアとして、銀行でずっと働くというよりは、一通りの業務を経験したら専門性を磨いていきたい思いもあり、そう考えたとき、今後より突き詰めていきたいと思ったのが「M&A」でした。

銀行においても事業承継・M&Aに注力していく動きがありましたし、社内の勉強会などを通じ「2025年問題」や「後継者不在問題」などの社会課題がある中でM&Aの需要は今後、ますます拡大していくという確信があったため、M&A業界に行ってみたいと思うようになりました。

M&A業界でもいくつか選択肢があると思いますが、なぜ日本M&Aセンターに決めたのでしょうか?

端的に言えば、働くなら業界のリーディングカンパニーに行きたかったからです。決算書など数字面からも、日本M&Aセンターの勢いを感じました。

また、前職時代に日本M&Aセンターの社外取締役の方と直接お話しする機会があって、従業員一人ひとりが「経営者目線」を持ちアグレッシブに目標を追っていく組織であると聞き、非常に興味を持ちました。

選考中も、ずっと社内でキャリアを歩むというよりは独立する、あるいはグループ会社を立ち上げて経営者として新規事業に関わっていくという多様なキャリアパスを歩む方がいる話を聞き、「ここで働きたい」という気持ちが強まりましたね。

実際入社してみて、本当にアグレッシブな方々が多く刺激をもらっています。目標の2倍、3倍の成果を出す人がザラにいますし、続々とグループ会社を立ち上げて社員がそこにジョインしていたり、海外拠点を立ち上げたりしていて。上場企業ですが、メガベンチャー的な組織文化を感じます。特にメガバンクから入社した私からすると、非常に刺激的ですし、まさに求めていた環境でした。

今屋 翔太|M&Aコンサルタント シニアチーフ

新卒で株式会社三井住友銀行に就職。東京都内の支店にて個人/法人(中小企業を対象にコンサルティング営業/融資業務/M&A)業務に従事。2020年より日本M&Aセンターへ中途入社。2021年度新人王(新人賞)受賞。10件以上のディールの成約実績をもつ。

2社が生み出す新たなシナジーを垣間見た、初成約案件

日本M&Aセンター入社後、現在はどのような仕事をされているのでしょうか。

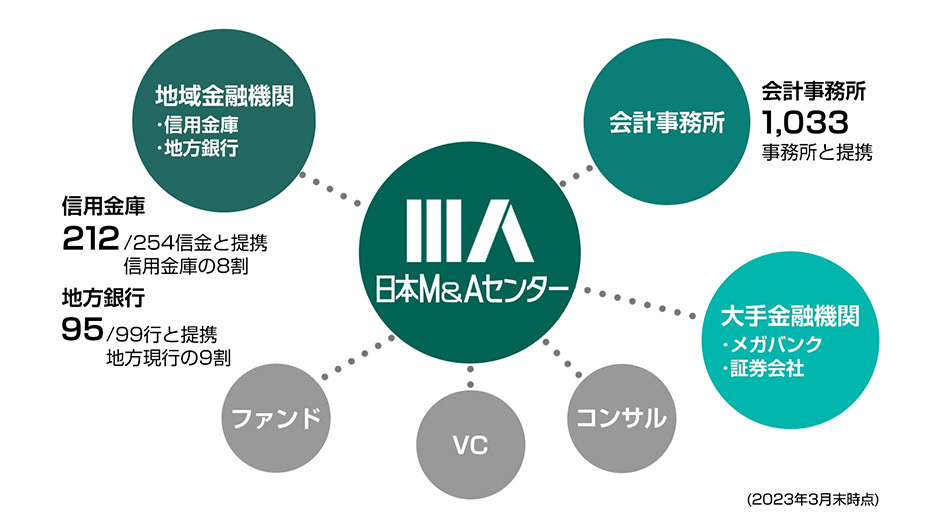

前提として、日本M&Aセンターは、三菱UFJ銀行、野村證券、大和証券等の大手金融機関と提携しており、各社のネットワークを活用し、M&Aにご興味をお持ちの中堅・中小企業様をご紹介いただく独自のスキームを持っています。

その中で私は、大和証券のお客様に対するM&Aの提案を担っています。具体的には、大和証券の支店をいくつか担当し、各支店の営業員に同行してお客様先に出向き、ニーズのヒアリング、ソーシングを行なっていくイメージです。

いかにネットワークを上手く活用できるかが重要となるポジション。支店の営業さんにどう協力していただけるかといった点は常に考えています。私で言えば、担当支店の協力態勢を築くために、支店長と打合せをして毎週5分だけ朝会の時間をもらい、支店全員に対してM&Aの勉強会を開くなどしています。

日本M&Aセンターは、かなり個人の裁量がある会社で基本的に自分がやりたい・やるべきだと思ったことは何でも実行していける環境。逆に言えば、受け身だと何も生まれません。ここは、前職時代の業務スタイルとは大きく違う部分ですね。

全国規模のマッチングを効果的かつ効率的に実現するため、幅広くM&A情報ネットワークを構築している。「私の所属している部署では、配属後はまずは1~2支店を担当し、経験に応じて徐々に担当支店数を増やして行くイメージです」と今屋さん。

M&Aコンサルタントとして醍醐味を感じた事例などがあれば伺いたいです。

とりわけ印象深いのが、私が譲渡企業担当として携わった初成約の案件です。一見、接点のなさそうな2社がマッチングし、M&Aだからこそのシナジーを創出できたという意味で、忘れられません。

譲渡企業は北陸にある化粧品の製造会社で、自社商品以外に新しい商品を作っていきたい思いはあるものの、0→1フェーズをできる人材が不足している状況でした。譲受け企業は木材のプレカットを行う会社で、グループ会社でヒノキを使った新商品(化粧品)の開発を検討されていていました。

当初、譲渡企業の代表は「なぜ木材の会社がうちに興味を?」という反応だったのですが、社長同士のトップ面談で双方が意気投合されて。まさに、お互いに強みを活かした新しいプロダクトを生み出せるかもしれない、と話が進んでいきました。

特に、譲渡企業側にとって、長年思いを持ってやってこられた会社を手放すというのは相当な複雑な思いがあるはずです。そうした中でも、代表は「今後の展開、シナジーに期待が持てた」と決断いただき、成約に至りました。

その後2社の強みを活かしたヒノキの化粧水を開発されて、事業も順調に成長していらっしゃいます。

実は、譲渡企業の代表とは今も年1回は飲みに行く仲で、お会いするたびに会社のこと等について嬉しそうにお話しいただけるのが私としては純粋に嬉しく、担当した企業様がどう拡大していくかを将来に渡って見守ることができます。この仕事をしていて、良かったと思う瞬間の1つですね。

また、私個人として大事にしているのが、役務提供(資本提携後)が終わっても関わった企業様と良い関係性を維持していくこと。関係性が続いていると、その後の企業の成長も見守れることはもちろん、ふとしたタイミングで思い出していただき知り合いの経営者の方をご紹介いただくこともあります。資本提携後のお客様との関わり方はコンサルタントによってそれぞれ異なりますが、私としては今後もこのスタンスを大切にしていきたいと思っています。

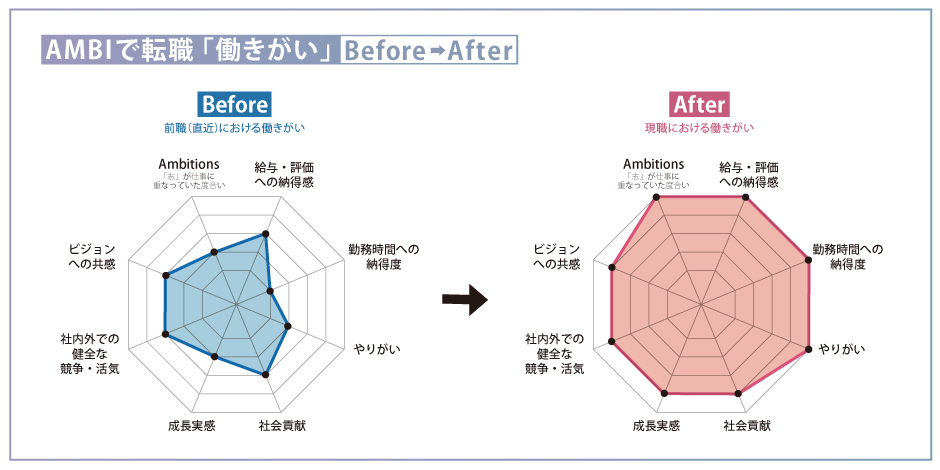

入社後にAmbitionが高まったという今屋さん。M&Aコンサルタントとして介在価値を感じたエピソードについて話してくれた。「長年家業として続いてきたような企業様のなかには、外からみた自社がどのように映るのか社長自身もわからないことも多いです。資本業務提携後、他社を知ることで初めて自社の独自の文化や強みが見えてきたと、喜びの声をいただいたこともあります。廃業ではなくM&Aという道を選択することで、貴重な企業の資産をこの世に残せたと思うと自分の仕事の介在価値を感じます」

自分の周りの人々を幸せにしたい

今後、どういったことを実現していきたいですか?

入社後に「自分にとってのパーパスとは何か」を考える研修があり、改めて「自分の周りの人々を幸せにする」ということが自分にとって何よりのモチベーションになると気づきました。

仕事においては、目の前の企業様に向き合い、資本提携後も会社が存続して経営がうまくいった、という事例を1つでも多く増やしていきたいです。

企業様を幸せにしていく中では、経営者の方々との人脈が広がりますし、百戦練磨の経営層と向き合っていくことは自己成長にも繋がります。特にM&Aの業務においては、頑張った分だけ個人の報酬にもしっかりと還元される仕組みがあります。結果的に、自分の家族や親しい人たちを幸せにすることにも繋がっていくのではないかと思っています。これからも目の前の企業様に真摯に向き合うことを通じて、人生も豊かにしていければと思っています。